太湖远大上市募1.2亿首日涨36% 经营现金流近3年均负 -ag娱乐平台官方网站

|

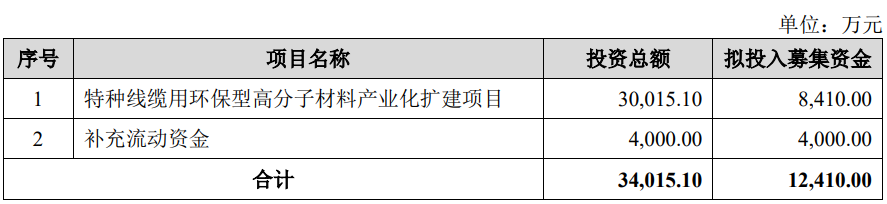

中国经济网北京8月22日讯 今日,浙江太湖远大新材料股份有限公司(证券简称:太湖远大,证券代码:920118.bj)在北交所上市。该股开盘报23.00元,截至收盘报23.13元,涨幅36.06%,成交额2.02亿元,振幅33.94%,换手率55.64%,总市值11.77亿元。 太湖远大是一家集环保型线缆用高分子材料研发、制造、销售、服务为一体的企业,主要产品有“太湖远大”牌硅烷交联聚乙烯电缆料、化学交联聚乙烯电缆料、低烟无卤电缆料、半导电内外屏蔽料以及其他规格电缆用特种产品系列,公司亦可根据客户要求研发具有特殊性能的高分子材料。 公司控股股东、实际控制人为赵勇、俞丽琴及潘姝君。截至上市公告书出具日,赵勇直接持有公司股份9,813,600股,俞丽琴直接持有公司股份7,875,000股,潘姝君直接持有公司股份1,800,000股,赵勇、俞丽琴及潘姝君合计持有公司19,488,600股,占本次发行前公司总股本的44.70%,占本次发行后公司总股本的38.29%(超额配售选择权行使前),占本次发行后公司总股本的37.48%(超额配售选择权全额行使后)。赵勇与俞丽琴系夫妻关系,赵勇与潘姝君系父女关系。 太湖远大于2024年6月20日首发过会,北交所上市委员会2024年第11次审议会议提出如下审议意见: 1.请发行人:(1)结合销售人员、销售服务商大额交易对手方与客户及供应商主要人员存在重名情况,补充说明销售人员及其近亲属、销售服务商大额交易对手方相关人员是否能够实际控制发行人相关客户或供应商,或者对发行人相关客户或供应商产生重大影响。(2)补充说明主要销售服务商银行流水是否存在异常。(3)补充说明发行人是否存在对销售服务商、核心销售人员的重大依赖,并就销售服务商、核心销售人员可能流失对经营业绩的影响作风险提示。请保荐机构核查并发表明确意见。 2.请发行人:(1)结合电力电缆电压等级分类情况、环保型电线电缆渗透率等,补充披露中低压电力电缆市场空间。(2)补充披露下游电气装备电线电缆应用领域,结合终端市场供求情况,披露下游电气装备电线电缆产品的市场空间。(3)补充披露与西安交通大学关于合作研发项目成果知识产权归属情况,使用、转让、授权合作研发成果是否存在限制,是否需要取得西安交通大学或相关人员同意。(4)补充披露发行人与可比公司经营活动现金净流量差异分析。(5)补充披露募投项目可能无法实施的风险。 审议会议提出问询的主要问题: 1.关于销售服务商和贸易商。请发行人说明:(1)销售服务商为发行人带来的订单金额与其服务能力是否匹配,销售服务费是否必要且公允,销售服务费是否与相应合同订单逐一对应。(2)销售人员及其近亲属、销售服务商、大额交易对手方及相关人员是否能够实际控制发行人客户、供应商或能施加重大影响。(3)贸易商与销售服务商在业务模式上的差异,贸易商和销售服务商并存是否符合行业惯例。通过贸易商、销售服务商销售产品与直接向客户销售同类、同型号产品的毛利率是否存在差异。(4)贸易商、销售服务商和发行人及其关联方、客户和供应商是否存在关联关系,是否存在资金往来或者其他利益安排,销售服务商是否为发行人代垫成本费用,是否存在不正当竞争行为,发行人防范商业贿赂的内控制度及执行情况。请保荐机构、申报会计师核查并发表明确意见。 2.关于应收账款与经营性现金流。请发行人说明:(1)报告期内发行人应收账款、应收票据余额较大且逐年上升的原因,是否对发行人业绩和持续经营产生不利影响。(2)在经营活动产生的现金净流量持续为负值的情况下,发行人信用政策变化情况。说明报告期各期末是否存在对主要客户放宽信用政策的情形,说明坏账准备计提比例是否谨慎、充分。(3)发行人大量使用票据结算的原因,是否符合行业惯例,是否存在无真实交易背景往来挂账,是否存在票据到期不能兑付情形,是否存在应收账款坏账损失情况。(4)经营活动产生的现金净流量持续为负的原因及合理性,与同行业可比公司是否存在重大差异。请保荐机构、申报会计师核查并发表明确意见。 3.关于销售费用及销售人员。请发行人结合商品销售及运输方式,列示报告期销售商品的运输费用,分析运输费用与销售收入的配比关系,对比分析同行业可比公司情况,说明销售收入、净利润持续增长的合理性。 太湖远大本次在北交所发行数量为730.00万股(不含超额配售选择权)、839.50万股(全额行使超额配售选择权后),发行价格为17.00元/股。太湖远大的保荐机构(主承销商)为招商证券股份有限公司,保荐代表人是闫坤、彭勇。 本次发行超额配售选择权行使前,太湖远大的募集资金总额为12,410.00万元,扣除发行费用后的募集资金净额为10,399.14万元。公司募集资金净额比原计划少2,010.86万元。太湖远大2024年8月9日披露的招股书显示,公司拟募集资金12,410.00万元,用于特种线缆用环保型高分子材料产业化扩建项目、补充流动资金。

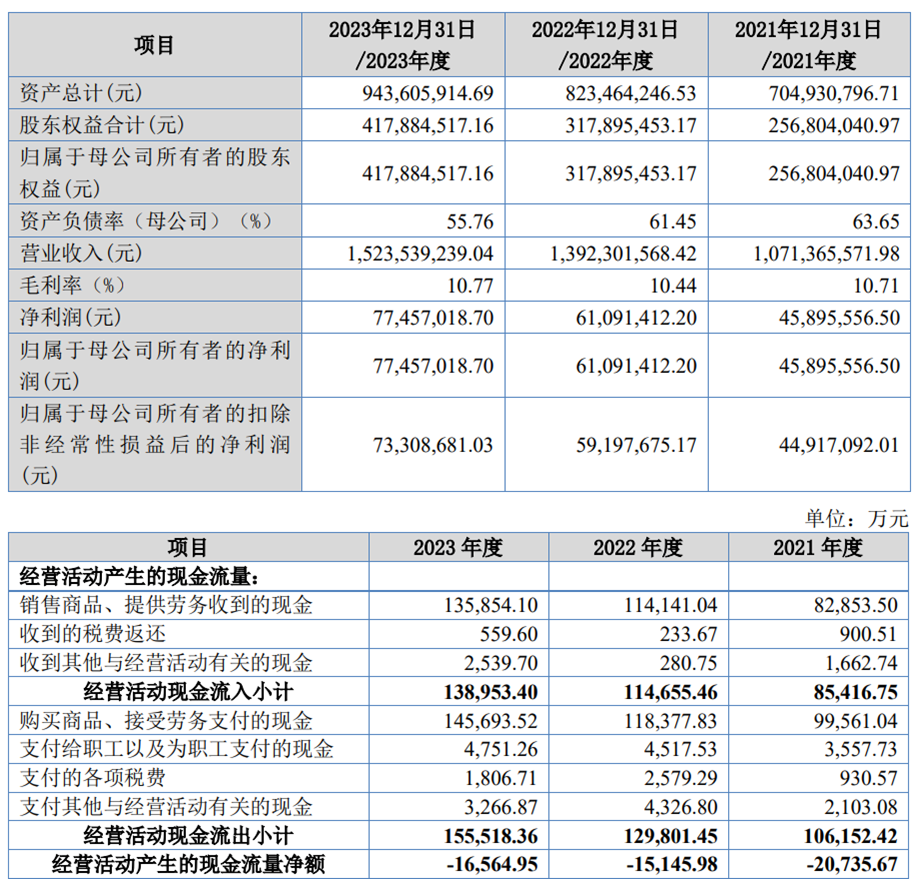

太湖远大本次发行费用总额为2,010.86万元(超额配售选择权行使前)、2,194.79万元(若全额行使超额配售选择权),其中保荐及承销费用1,236.08万元(超额配售选择权行使前)、1,420.00万元(若全额行使超额配售选择权)。 2021年至2023年,太湖远大的营业收入分别为107,136.56万元、139,230.16万元和152,353.92万元;净利润/归属于母公司所有者的净利润分别为4,589.56万元、6,109.14万元和7,745.70万元;归属于母公司所有者的扣非净利润分别为4,491.71万元、5,919.77万元和7,330.87万元。 上述同期,公司销售商品、提供劳务收到的现金分别为82,853.50万元、114,141.04万元和135,854.10万元;经营活动产生的现金流量净额分别为-20,735.67万元、-15,145.98万元和-16,564.95万元。

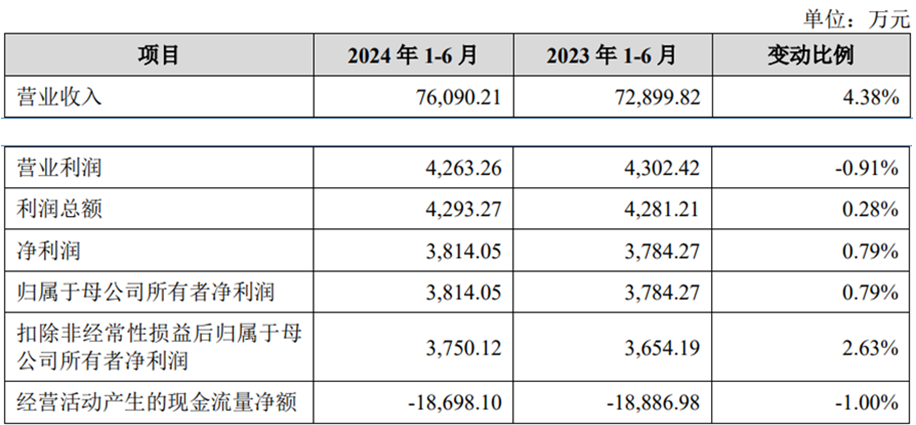

2024年1-6月,太湖远大的营业收入为76,090.21万元,同比增长4.38%;净利润/归属于母公司所有者的净利润为3,814.05万元,同比增长0.79%;扣除非经常性损益后归属于母公司所有者的净利润为3,750.12万元,同比增长2.63%;经营活动产生的现金流量净额-18,698.10万元,上年同期为-18,886.98万元。

太湖远大于2024年5月23日编制了2024年度盈利预测报告,经公证天业会计师事务所(特殊普通合伙)审核并出具了《盈利预测审核报告》(苏公w【2024】e1347号),公司预测2024年度营业收入、净利润和扣除非经常性损益后净利润分别为164,764.73万元、7,662.28万元和7,654.66万元。 |